店長も知っておくべき!アルバイト所得制限は103万円?130万円?違いは?

-1.png)

「実際、いくら稼ぐと課税対象になるのか?」「103万円と130万円それぞれの壁の意味は?」など、今回はアルバイト就業における所得制限の基本と金額の違いについてご紹介します。

家計の足しのためにパートで働かれる主婦や、仕送りだけで生活費が足りない部分を補うためにアルバイトをする大学生にとって、よく耳にする機会が多い「103万円」の壁。パートやアルバイトでなるべくたくさん稼ぎたくても、103万円を超えると税金を納める必要が出てきたり、社会保険料が変わります。

いま働いているアルバイトスタッフの中には知らない方もいるかもしれませんので、店長さんから教えてあげられるようになればいいですね!

この記事を読み終わるまでにかかる時間:3分

| この記事を読んでわかること |

|

目次

”所得の壁”は扶養・配偶者控除に関係している

「扶養控除」とは、納税者に養う親族や家族がいる場合に一定の所得控除を受けることができ、税金の負担を軽くする制度です。子供や両親などを養っている人が、一定の条件を満たすことで扶養控除を受けることができます。これは同居をしている場合に限らず、離れて暮らしている家族に生活費を送っている場合など、同一の生計であれば控除の対象に含まれます。

そもそも「控除」とは、金額などを差し引くことを言い、この場合は扶養している人数や条件によって、納めるべき税金や保険料から一定の金額が差し引かれ、安くなることを指します。

では「配偶者控除」と「扶養控除」の違いはなんでしょうか。「配偶者控除」とは、納税者に控除対象の配偶者がいる場合に控除を受けることができる制度です。ですので前述した「扶養控除」の扶養親族には、「配偶者」は含まれておりません。控除対象が配偶者かその他の親族か、が「配偶者控除」と「扶養控除」の違いとなります。

配偶者控除と配偶者特別控除とは?

納税者に、主婦・主夫の配偶者がいる場合、「配偶者控除」「配偶者特別控除」を受けることができ、所得税が安くなります。(※納税者の年収が1220万円以上の場合は除きます)

例えば夫が会社員、妻がパート勤めという設定だと、妻の年収が103万円未満であれば、「配偶者控除」を受けることができます。もし年収が103万円を超えても、201万6000円未満であれば「配偶者特別控除」を受けることができます。ただし「配偶者特別控除」は、妻の年収が150万円を超えると夫が受けられる控除額が段階的に少なくなっていく制度です。

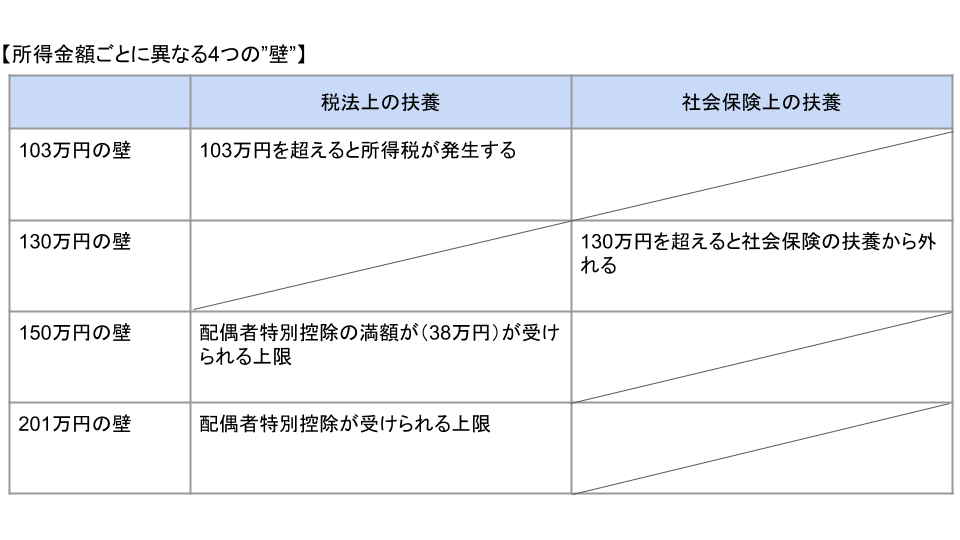

税法上と社会保険上の扶養

そもそも、扶養控除には2種類あることをご存知でしょうか?1つは「税法上」の扶養、もう1つは「社会保険上」の扶養です。”扶養内で働く”ということを、この2種類を区別せずにまとめて考えてしまいがちですが、全く別物の制度となります。

【税法上の扶養控除】103万円・150万円・201万円

所得税や住民税、配偶者控除・配偶者特別控除に関することを指します。

【社会保険上の扶養控除】130万円

厚生年金や健康保険などに関することを指します。

所得制限の"壁"を超えたら…?

では、所得が一定の金額を上回ってしまうとどうなるのでしょうか。生活費の足しにするために働いているはずだったのが、「気づいたら、手取りが少なくなっていた」なんてことになってしまう可能性もありますので、どういう影響があるか把握しておきましょう。

扶養控除から外れる

例えば、親の扶養に入っている大学生が、アルバイトの収入で103万円を超えた場合、親は扶養控除が適用されなくなり、税金の負担が増えることになります。

社会保険の扶養から外れる

所得が一定の金額を超えた場合、親の社会保険の扶養からはずれるので、自分で国民健康保険と国民年金に加入する必要があります。

国民健康保険と国民年金を支払う金額を引くと、実質の手取りはいくらになるのか、まで考えてみましょう。

所得制限の4つの”壁”について解説

「扶養が外れる基準になる金額」について解説します。103万円・130万円などがたくさんあってわかりづらい。と混乱しがちですが、この場合も前述したように【税法上の扶養】に関するものと【社会保険上の扶養】に関するものの2種類に分けて整理すると理解しやすくなるでしょう。

1. 103万円の壁

103万円の壁とは、所得税の壁です。年収が103万円を超えると、所得税が課せられます。

所得税を計算するときに、すべての人が収入から差し引いてよい”基礎控除額”というものがあります。その金額は「38万円」と決まっています。さらに、給与所得の金額によって控除できる”給与所得控除額”があり、その最低金額は「65万円」です。これらを合計すると「103万円」の控除額となるため、パートやアルバイトの収入金額が103万円以下であれば、所得税がかかりません。

2. 130万円の壁

130万円の壁は、社会保険の壁です。

パートやアルバイトで年収130万円を超えると配偶者や学生は、扶養から外れて社会保険への加入を課せられることになり、自分で国民健康保険料や国民年金に加入するか、パートやアルバイトバイト先の社会保険に加入することになります。自分の給与から健康保険料や年金を払わなければなりません。

3. 150万円の壁

150万円の壁は、配偶者控除を満額受けられる上限です。

例えば夫が会社員で、妻がパート勤めだった場合に、妻の所得が150万円までであれば、夫の所得から配偶者控除(38万円控除)ができます。もし150万円を超えても201万円までなら、配偶者特別控除を受けることが出来ます。この150万円を超えると、受けられる控除額が36万円から0円に徐々に減っていきます。よって、妻の年収が多ければ多いほど、夫の所得税も多くなっていく、ということです。

103万円の壁は、パートやアルバイトバイトをしている人の夫、または妻の税金に影響します。配偶者の年収が103万円以下であれば、納税者が所得税の「配偶者控除の全額 38万円」を受けることができます。つまり妻の年収が103万円以下なら、妻は税金を払わなくてよく、夫の税金負担も軽くなるのです。

4. 201万円の壁

上記でお話したように年収150万円を超えても「配偶者特別控除」を受けられますが、年収が201万6千円以上となると、控除額は0円になります。

まとめ:アルバイト所得制限 103万円?130万円?違いは?

いかがでしたでしょうか。初めてアルバイトを始める学生や主婦の方がもし知らずに超えていた、なんてことにならないためにもアルバイトの所得は店長さんも気にしてあげるようにしましょう。

また年間の収入を月間の収入に直した場合の目安もご紹介して終わりにします!

※引用:バイトルマガジン「BOMS」:控除・税金・保険で損しないバイト・パート計画!

%20(3).png?width=1500&height=600&name=%E5%BA%97%E9%95%B7%E3%83%A9%E3%83%9C%20(500%20x%20200%20px)%20(3).png)

.png?width=560&name=%E5%8A%B4%E5%8B%99%E7%AE%A1%E7%90%86%E3%82%BB%E3%83%83%E3%83%88%20(3).png)

-1.png?width=362&name=%E5%BA%97%E9%A0%AD%E3%83%A9%E3%83%9C%E3%83%90%E3%83%8A%E3%83%BC%20(9)-1.png)

-1.png?width=362&name=Sync%20Up%E3%80%80%E6%B4%BB%E7%94%A8%E4%BA%8B%E4%BE%8B%E9%9B%86vol1%20(13)-1.png)

-1.png)